知らないと損をする!必読!保険攻略永久保存版~損害保険編~

先日、社員さんから保険についての相談というか質問というかを受け、いろいろと話をしました。

その際、まあまあ思うことがありましたので、今現在保険販売はしていませんが実はFP(ファイナンシャルプランナー)であり、保険マイスターのかなたが保険についてざっくり説明したいと思います。

保険よくわかんない!とか損したくない!って人は読んでみてください。

ただ長くなるので忙しい人は色付きのとこだけでもみてください(笑)

もくじ

はじめに

日本人の大半は何かしらの保険(生命保険や損害保険)に加入しています。

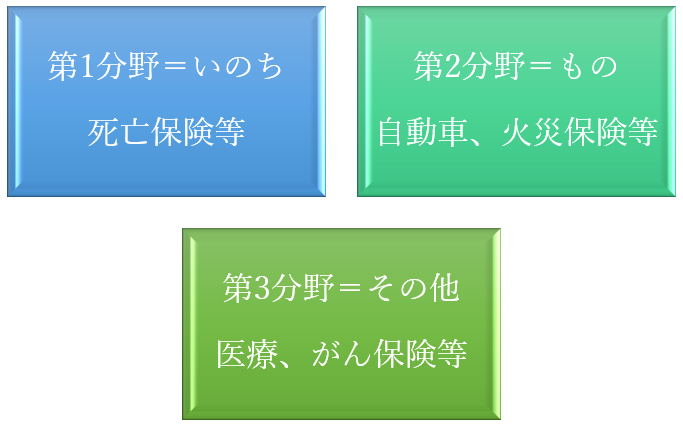

生命保険は名前の通り命に関係する保険です。生命保険は第一分野と呼ばれます。

損害保険は自動車、家など、ものに関係する保険です。損害保険は第二分野と呼ばれます。

保険会社ってどれも同じように見えるのですが、実は生命保険会社は損害保険を、損害保険会社は生命保険を取り扱い(販売)できません。

そして生命、損害保険会社どちらも取り扱い可能な医療保険(入院日額〇〇円など)、がん保険などが第三分野と呼ばれます。

ごくごく簡単にわけると第一分野=生命、第二分野=もの、第三分野=その他といった感じになります。

生命保険会社は損害保険の子会社を、損害保険会社は生命保険の子会社を設立し、生命保険、損害保険のどちらも取り扱い可能としている会社が多いです。

だから保険会社ってたくさんあるんですね。

そこからさらに商品(保険)となるともう保険屋さんも把握しきれないほどです。むしろ商品どころか保険会社自体をすべて把握している保険屋さんもめったにいないと思います。

昔は(今でも多いですが)一つの契約で言われるがままにいろいろな保障をつめこみまくって保険はもう大丈夫、といった方が大半でした。

しかし近年ではこのたくさんある会社の中からいい商品を見つけいいとこどり(つまり自分にあったもの、良いものを安く契約)することが多くなってきました。

実際これが一番理想的な保険の加入の仕方だと思いませんか?

似た内容なら値段が安いものがいいですし、同じ値段なら付加価値のあるものがいいに決まっていますよね。

そのために大切なのがお店選びです。

もちろん自分で各保険会社に問い合わせて契約をすることはできます。

しかしこれでは大変な労力とあなたの貴重な時間を費やすことになってしまいます。

がんばって色々調べて各保険会社で契約が済ませ、いざ事故など起きたとき保険金請求するには自分がそれぞれの保険会社へ請求をかけていかなければなりません。

どこで何を契約したのかわかりやすくまとめたファイルなどをつくってきちんと管理できる方であればまったく問題はありませんが、ぶっちゃけ保険にそこまで時間と労力をかけたくありませんよね。

そのためにお店(代理店)が存在するのです(代理店とは簡単にいうと保険会社とお客様の間に入って申込作業や契約管理、請求などをお客様の代わりに行います)

かといって適当な代理店に行って契約しようというのも難しいものがあります。 例えば〇〇保険のみを扱っている代理店では〇〇保険しか契約できませんよね。 これではいいとこどりしようにもできません。

じゃあどうするのか・・・

以下に失敗しにくい代理店を選ぶためのポイントをあげていきます。

- 取り扱い保険会社が多くあるか。⇒当然のことですがいいとこどりをするにはここが重要です。 たくさん扱っていればその中から選択できます。比較していいものを見つけることができるでしょう。

- 取り扱い保険会社の中に損害保険会社があるか。 ⇒損害保険は種類が豊富で、事故の処理など一朝一夕でなんとかならないものが多く、保険のプロが比較的多いと考えられます。

- 契約管理をそのお店でするか。 ⇒いいとこどりをすると当然加入する保険会社はバラバラになります。そのお店で契約管理をしない場合は結局自分が各保険会社に請求をすることになりますので事前に確認してみましょう。 厳密に言うと請求はすべて自分でするのですが代理店に報告するとあとは請求書などを書くだけという状態までにしてくれたり書き方も教えてもらえたりします。

この①②③がすべてそろったお店なら間違いは少ないのでは、と思います。

しかし住んでいる県や地域によってはこの3点を兼ね備えた代理店が見つからない場合もあるでしょう。

その際にどうするかというと・・・FP(ファイナンシャルプランナー)に相談という手もあります。

FPとは、保険、不動産、年金、税金、信託など、お金に関することのプロフェッショナルです。

お客様の人生設計を有意義なものにするお手伝いをしてくれます。

そして自分の利益よりお客様のことを考えて損しないものを教えてくれるはずです。このFPへの相談は有料なものが多いですがそれに見合った話ができると思います。

たまにセミナーなど無料で行う場合があるのでそういったものに参加してみるのもよいでしょう。

経験上、有料セミナーの方が実力のある人が多いです。が、一概には言えません。

保険のセミナーではないかもしれませんがFPのセミナーはお金に関することですから皆さんの生活に有益なものになるでしょう。

しかしいくらお店がよくても、FPであっても、やはり相手は人間です。

これに加えて自分が信頼できる人を見つけることが損をしない、得をする攻略法です。

お店や人が見つからないからといって適当に入ってしまうと将来のお金に莫大な損失を与えることになります。そうならない為にも自分である程度の知識を持っておくことが必要なのです。

知識を備えていれば保険屋さんをあっと言わせることもできますし(意味はないですが(笑))、勧められた保険が自分がいるものなのか、いらないものなのかがわかってくるはずです。

そして自分に何が必要か必要ないかを見極める力を付けていただくことを目的としたものなっています。

前置きからすでに長くて申し訳ないんですが、次からちょっと具体的になります。

損害保険

ここでは基本的に個人の保険についてのお話をさせていただきます。

個人に必要な保険、一般的に多く加入されている保険についての説明や周辺知識をお伝えします。

法人契約や特殊な保険は要望があればお答えすることができると思いますが、「はじめに」の項で書いたように実際に保険屋さんに会って、話して、自分が信用できる人を探した方がのちのち絶対に良いです。

何か困っていることがあれば早めにプロに相談しましょう。

上記のように請求に特化した企業さんもいらっしゃいます。

実は損害保険って請求の仕方で金額が変わることがあります。

状況によっては請求に特化した企業にお願いした方が良い場合もあるので考慮してみてください。

損害保険とは最初に書いたとおり「もの」に関する保険です。 個人の保険としましては、自動車保険、火災保険が主ですのでこの2種の保険についてお話します。

損害保険はどこの保険会社も値段、内容共に拮抗しています。

多少の差はありますが自動車、火災保険にいたっては絶対にこの保険会社の保険がいいということはありません。

値段で言えば共済や通信販売の保険の方が安いです。

ただ事故対応能力に差がありますので一概に安いから良いとも言いにくいです。

保険という商品を扱うに当たって保険会社は「本業」として保険を、共済元は「副業」として、

通販元は・・・なんですかね?(笑)

本業ではありますが、対面せずCMや広告で拡散し、買う人を待ちます。

お客様が自分で商品や内容を把握して加入する必要があります。

保険がわかる人、示談交渉もできる人にとっては良いかもしれません。

ただ、かなた自身は通販保険に加入の経験がなく事故対応がどうとかは把握できていませんのであしからず。

保険よくわからないし交渉とか自分じゃできないよーって人は、

何度も言いますが信頼できる保険屋さんを見つけてください。

損害保険は特にこれが顕著にでます。

親身になってとにかくきちんとやってくれそうな人を見つけることが重要になります。

損害保険は代理店の力によって事故などの対応や保険金額が変わる事があります。事故処理をきちんとしてくれるところを選びましょう。

ステップ①「自動車保険」

まずは自動車保険。

対人、対物無制限は必須です。

「対人賠償について」

対人賠償は簡単に言うと、対、人なので「相手」への補償です。

例えば事故の相手がお医者さんだった場合など治療費はもちろんのこと、さらに休業による損害なども払わなければなりません。

もし相手が働けなくなった場合1億円以上の支払義務を負わされることもあります。

たまに無制限ではなく5,000万くらいあればいいと言われる方もいらっしゃいますが、

不慮の事故で死亡させてしまった相手が学生などの若い人となれば賠償金5,000万などはゆうに超えてしまいます。

もしもの時のための保険ですから無制限をお勧めします。

「対物賠償について」

対物賠償は「もの」への補償です。

こちらも最初に申し上げた通り無制限が必須です。

こちらは判決の事例を出しましょう。

センターラインオーバーの乗用車がトラックと衝突し、反動でトラックが道路脇のパチンコ店に突っ込んでしまった(H8.7 東京地裁)

この場合の認定総損害額は1億3,580万円。

自分がいくら安全運転をしていても事故が起こるときは起こってしまいます。

どこに何があるか分かりません。

対人も対物も自分以外への補償ですからきちんと払えるように無制限をつけておくのが運転者としてのマナーなのではないかと思います。

「人身傷害について」

「人身傷害って何?」と思う方もいらっしゃるかとは思いますが、こちらは自分や自分の車に同乗されている方への補償になります。

自分や同乗者が事故等でケガをした際にこの人身傷害保険で補償を受けられます。

ここで「相手が悪い事故だったらいらないじゃん」と思われた方もいるかもしれません。

ではここで自動車保険の支払いについて少し詳しく説明いたしましょう。

Aさんが事故で入院しました。

その際の損害額は500万円だったとしましょう。

過失割合(起きた事故についてどちらの過失が大きいのか判断した数字)は

「Aさん 2:8 相手 」となりました。 相手の過失割合が8なので簡単に言いますと相手の方が悪い事故になります。

この際のAさんの損害額の500万円はどういう支払いになるかと言うと ・・・

相手の方が悪い事故でも過失割合が0でないのでAさんにも支払い義務が発生します。

まずAさんが自分で支払うべき金額を計算します。

損害額500万円×過失割合20%=100万円となります。

この100万円は人身傷害で補償されます。

相手の支払うべき金額は、 損害額500万円×過失割合80%=400万円

この400万円は本来相手が払ってくれないとどうしようもないお金になるのですが、人身傷害に入ることで相手の支払いに先行して支払ってくれますので安心して自分の治療に専念できます。

仮に人身傷害に入っていない場合100万円は自分の預金などから手出しすることになります。

さらに相手方の400万円は遅れて手元に入ることになります(実際は事故の場合は病院の窓口で支払をしなくてもいいという病院が多いです)

ちなみに相手がきちんと保険に入ってなく、支払えるお金がないとなると、後から回収できる可能性はありますが、取り急ぎ治療費500万円は完全に自己資金から出さないといけなくなります。

こういったリスクをカバーしてくれるのが人身傷害です。

人身傷害は最低3,000万円、人を乗せることが多い人はもう少し補償の額をあげたほうがいいかもしれませんね。

これで人身傷害の必要性は理解していただけたのでは、と思います。

自動車保険については最低この3つの補償は必要だと思います。

あとはあなた自身が必要だと思われるものを追加していけばそれがあなたにあった最適な自動車保険になるのです。

「車両保険について」

車両保険は自分の車についての保険で、お好みですが予算的に付けられる人は付けた方が良いです。

特に新車の人、車を大事にしている方は確実に付けた方が良いでしょう。

ではそうでもなく「車はただの移動手段で乗れればいい」という方は以下を読んでご自分で必要か判断されてください。

相手がある事故であれば相手から補償が受けられます。(過失割合によりますが)

ただ、事故には単独事故があります。

不注意などで電信柱に突っ込んでしまった、等はまあまあ聞く事故です。

この際、電信柱への費用は「対物」、自分がけがをした場合は「人身傷害」、車の修理代は「自費」となります。

この修理代の部分をカバーするのが車両保険です。

あと盲点になりますが車上荒らし、盗難等の被害も車両保険がないと補償できません。

ちなみにかなたは古い車に乗っていた際に鍵部分を丸々外され、車内の現金等5万円の被害にあったことがあります。

若い時でお金がないし、車も古いし車両保険を付けていなかったので泣き寝入りするしかありませんでした。。。

警察によると車上荒らしって流れ者が多くてよほど迂闊な犯人でない限り、ほとんど捕まらないらしいです。(なんのための警察だよ!とか思ったのは秘密です)

そこから車に貴重品を置かなくなり、車両保険に入るようにしました。

基本的にはお好みで良いと思いますが、保険販売をしていたころは車が何であれ20万~30万の車両保険を付けてオススメしていました。

これは事故で車が全損したときに20万~30万で次の車の頭金等に充てることができるからです。

貯金がたくさんある人にはいらないですが急に車を買わないといけないってなると結構困りますよね。。。

そういって際に車両保険で頭金分くらいのものを付帯していれば助かります。

これは実際事故で支払いがあったお客様から「入ってて良かったよ」、と言われることが多かったです。参考まで。

この車両保険ですが、注意すべき点に「車の評価額」というものがあります。

これは車屋さんの販売価格とも買取価格とも違うので、保険会社に確認しないとはっきりわかりません。

例えばAさんが100万円でフルカスタムの車を買い、100万円の車両保険に加入したとしましょう。

事故が起きた際、Aさんは「まあ100万円まで保険金があるし修理ないし新しい車が買えるからいっか」と思いました。

しかし実際は10万円しかおりず、修理にも買い替えにも全く資金が足りませんでした。

これは、カスタム費用が評価額に関係なく車種と年式等によって評価額が決まるので実はこの車の評価額は10万円しかなかったのです。

こういった事例はたまにあります。

車屋さんでそのまま自動車保険に入ったお客様に多いです。

かなたも自動車保険って車屋さんで入った方が楽だと思います。

車についての知識はもちろん、自動車保険についても事故対応もプロといった車屋さんは多くあります。

ただ、その中には保険について不勉強なのに代理店をしている車屋さんもあるので注意が必要です。

判断の仕方は話せばわかるのですが、一般の方には難しいと思います。

このAさん、可哀そうですよね。。。知らなかったのに。。。

このケースが支払われないのは保険契約ってお客様が内容に全て同意してからでないと締結しないものなので、保険会社はAさんが内容を把握していたものと判断するからです。

ただし、保険会社がAさんは悪くないと判断した場合は支払われることもあります。

基本的には出ませんので加入時によく確認しましょう。

ちなみに20万~30万だと評価額と関係なく大体支払われます。

「弁護士費用補償特約について」

最後になりますが個人的にお勧めなのは「弁護士費用補償特約」です。

簡単にいいますと相手がややこしい人だった際に弁護士を出して戦えるというものです。

そのほかにも、相手10:0自分のこちらがまったく悪くない事故があった場合こちらには何も責任がありませんので保険会社は示談交渉などをまったく行えないのです。

保険会社が動いてしまうとこちらの過失を認めてしまうことになるので基本的には動いてくれません。

相談にはのってくれるでしょうが・・・ こういった際に相手が素直に支払いしてくれれば問題はありませんが相手が悪くないと主張してきたら・・・

相手には保険会社がついていますがこちらは自分ひとりで戦うことになってしまいます。

このような際にもこの弁護士費用が使えます。

この保険は一世帯で一つあれば家族みんなに使えますのでついていない方はつけられてみてはいかがでしょうか?

ちなみに自動車保険以外の損害保険にもつけられますのでどこかについている可能性もあります。

月に100円かそこらで付帯できますが重複していると無駄なのでチェックしてみてください。

これで自動車保険は終わります。

ステップ②「火災保険」

次は火災保険です。

火災保険も基本的には自動車保険と同じく信用できる代理店を見つけた方が良いです。

火災保険で気をつけるポイントは「値段を重視しないできちんと補償内容で決める」ということです。

値段が高いといえば当然代理店など売り手側は値段を下げてきます。

しかし保険という金融商品は値引きなどは一切禁じられています。

ということは値段が下がる=補償が少なくなるということなのです(これは何の保険でも同じことが言えます)

火災保険って「火事で燃えた時にお金がもらえるだけでしょ?」と思われている方 ・・・は昨今では少ないとは思いますが、火災保険の基本補償では「火災、落雷、破裂・爆発、風災、雹災、雪災」という災害を補償しています。

この基本補償に水災や盗難、不足かつ突発的な事故などの補償を上乗せしたプランなどもあります。

この「不測かつ突発的な事故」というのがわかりにくいと思います。

これは例えばテレビを移動させているときに躓いて壁にぶつけてしまって穴があいてしまった、子供が室内でボール遊びをしていて窓ガラスを割ってしまった、というような時にも支払いが受けられるというものです。

つまり「不測かつ突発的な事故」とはわざとでなければ大体出ます。

ここで注意してもらいたいのは「突発的な」の部分です。

突発的ですから長く使ってきた家電が故障した、という時などは出ません。

これは消耗などに起因することですから事故にはなりません。

基本的にこの補償をうけようと思えば水災なども全てつけたプランになります。

しかし小さなお子さんやいたずらっ子がいる家庭などでしたらそれだけの保険料を払う価値のあるものだと思います。

よく火災保険と一緒に加入する家財保険。こちらも説明しておきましょう。

その名の通り家財にかける保険になります。

テレビや洗濯機、衣類、家具 などなど・・・ この家財保険も不測かつ突発的な事故を補償するプランがあります。

ということは、テレビを運んでいて壁に穴を開けてしまった時にテレビも壊れてしまった、という時に火災、家財保険どちらにも不測かつ突発的な事故の補償があれば壁もテレビも保険で元通り!ということができるので す。

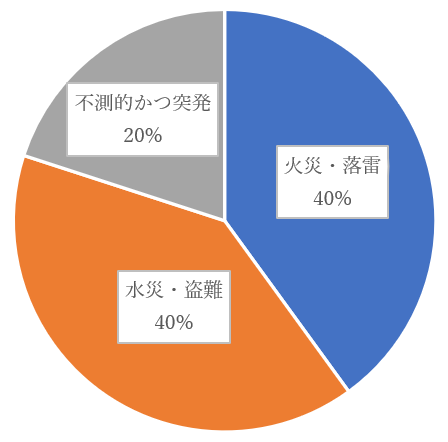

火災保険の事故件数の割合は、

火災、落雷などが約4割、盗難、水災などが約4割、不足かつ突発的な事故が約2割。

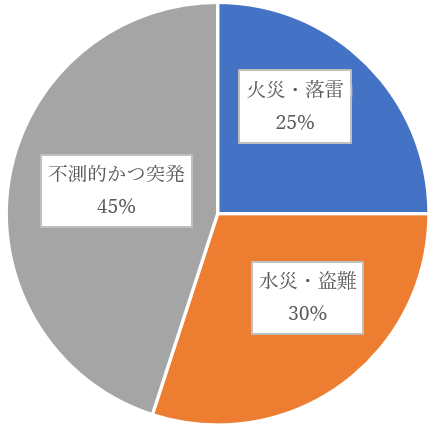

家財保険の事故件数の割合は、

火災、落雷などが約2.5割、盗難、水災などが約3割、不測かつ突発的な事故が約4.5割。

これを見ると火災保険は不測かつ突発的な事故はなくてもいいかもしれませんね。

対して家財保険にはついていたほうがよさそうです。

といった風に自分で必要な補償内容を選んでいきましょう。

ちなみに水災の補償は土砂崩れなども含みます。

山の近い人は水災の補償もあったほうがいいかもしれません。

これは都道府県のハザードマップというもので自分の住所が災害の危険のある場所なのか見ることができますので参考にされるといいでしょう。

火災保険でもう一つポイントがあります。

車両保険のときの評価額と同じようにややこしいのですが、

2,000万円で家を建てた、この場合の保険金額は2,000万円ですよね。

では100年前に2,000万で建てた家(現在売却したら200万円と言われました)

この家の保険金額はいくらにすればよいでしょうか?

これは建てた時に払った2,000万円でもなく、売却するときの200万円でもないのです。

この家の火災保険の保険金額は「この家を今建てたらいくらかかるか」で決めるのです。

同じ素材、同じ大きさで建てたらいくらになるかということです。

これを再調達価額といいます。

これは平米数と構造(木造なのか鉄筋コンクリートなのかなど)で評価を出します。

これも保険会社や代理店が計算してくれます。

逆にこの計算をしないまま契約をしようとする代理店はプロではない可能性が非常に高いです。

ご注意ください。

ちなみに新築なのに建てた金額と評価額に大きな差が出る場合もあります。。。

建築金額>評価額 ぼったくられてるかも。。。

建築金額<評価額 良い建築業者さん! となります。

さらにこの評価が仮に3,000万円だったとしましょう(実際は3, 000万円~4,500万円という風に評価に幅があります。このときは3, 000万円~4,500万円の間で保険金額を設定します)

評価が3,000万円なら3,000万円で契約する必要があります。多くても少なくてもいけません。

多かった場合超過保険といって3,000万円までしか払われません。

つまり多かった分の保険料は無意味になるということです。

この損害は代理店がかぶるかもしれませんが、ただただ損をしたということにもなりかねません。

後で返ってきたとしても結局は自分のお金ですから最初から必要なだけを払ったほうがいいですよね。

逆に少なかった場合はどうなるかというと、これはわかりにくいので例を出しましょう。

評価3,000万円の家に3,000万円の1/3の1、000万円の保険をかけたとします。

台風が直撃して少し被害があり修理に100万円かかるときどうなるか ・・・

3,000万円の保険だった場合は当然100万円支払われます。

これを実損てん補といいます。 実際の損害を補うということですね。

1,000万円だった場合は100万円の1/3の33.333・・・万円しか支払われません。

これを比例てん補といいます。

保険金額の足りない割合に比例した部分を補うということになります。

せっかくかけてきた保険なのに比例てん補では意味がありません。意図的にやられるのはかまいません。

知らずに比例てん補になってしまわないようにお気をつけください。

火災保険はこれで終わりです。

といいたいところですがもう一つ忘れてはいけないのが地震保険です。

火災保険、家財保険には地震の補償はありません。

地震の補償が必要だと思われるときは地震保険に加入する必要があります。

地震保険の保険金額は半分になり、建物5,000万円まで、家財1,0 00万円までという縛りがあります。

例を出すと

①火災保険3,000万円→地震保険1,500万円 家財保険1,000万円→地震保険500万

②火災保険2億円→地震保険5,000万円 家財保険1億円→地震保険1,000万円

となります。 地震保険は地震による倒壊、地震による火災、津波などを補償します。

火災保険だとこれらは一切補償されません。地震保険はどこの保険会社でも、ましてや共済でも保険料は変わりません。

地震の補償がほしい方はどこの保険会社で入っても値段や決まりは同じですので火災保険加入時に一緒につけましょう。

おわりに

保険というものはその人にあったプランがあります。この知識を参考にしつつ自分で説明をきちんと聞いて選択していきましょう。

すみません、最後にもうひとつ、弁護士費用特約のように自動車、火災の2つのどちらかに付けておいてほしい特約があります。

それは「個人賠償責任保険特約」です。

この特約は損保商品には大抵付加できます。

保険料としては100円程度です(付加する保険にもよりますが)

この特約がどんなものかと言いますと、例えば、家族でデパートに行って子供が高そうなつぼを割ってしまった、 道を歩いていておばあちゃんにぶつかりケガをさせてしまったなどなど ・・・

日常生活における偶然な事故によって他人を死傷させたり、他人の財物に損害を与え、法律上の損害賠償責任を負わされた時にこの保険が活躍します。

月100円でなにができるんだ、と思われるかもしれませんがこの100 円で1億円もの補償が得られます。

1億円あれば本当によっぽどのことがない限り安心ではないでしょうか?

示談交渉までつく内容だと600円くらいになったりしますがもしものときには必ず助けになってくれる特約だと思いますので是が非でもつけていただきたいと思います。

ちなみにこの特約も弁護士費用特約と同じく1家庭に1契約あれば良いので重複にはご注意を。

これで損害保険は終わりになります。

2021/7/21加筆修正しました。

ブログランキング参加してみました↓を押してもらえるとやる気がみなぎります(かなたの)

次回は生命保険編を投稿します。

生命保険編も投稿しました↓

補助金事業計画書の書き方についての説明もしてます。興味がある方はご覧ください。

自己啓発的なことも書いてます