知らないと損をする!必読!保険攻略永久保存版~生命保険編~

前回は損害保険について書きました。

今回は生命保険について言及していきますのでお付き合いいただければ幸甚です。

損害保険編を読んでいない方はそちらから読んだ方が良いかもしれません。

ちなみに今回もいつものように長くなります(笑)

もくじ

はじめに

生命保険は損害保険とは異なり代理店ももちろん重要なのですが、商品の内容がとても重要になってきます。

生命保険は加入の仕方、商品によって将来手元に残るお金が何十万円~何千万円(個人差はあります)違ってきます。

例えば現在20歳の人が月々1万円、60歳まで払い込む保険に入ったとして計算してみましょう。

60歳までに支払う金額は、10,000円×12ヶ月×40年=4,800,000円

480万円です。保険は人生の中でマイホームの次に高い買い物と言われています。

この480万円が保険の加入の仕方によってなくなってしまうか、手元に残るのかが変わってくるのです。

皆さんはどう思いますか。かなたは当然お金がなくなるのは嫌なので残る入り方をしたいです。

なぜこうも違ってくるのか・・・

まずこの疑問をすっきりさせるためには生命保険の基本を見てみましょう。

ステップ①「生命保険の基本」~掛捨と積立~

生命保険はいろいろあることには間違いないのですが基本的には「3タイプ」から構成されています。

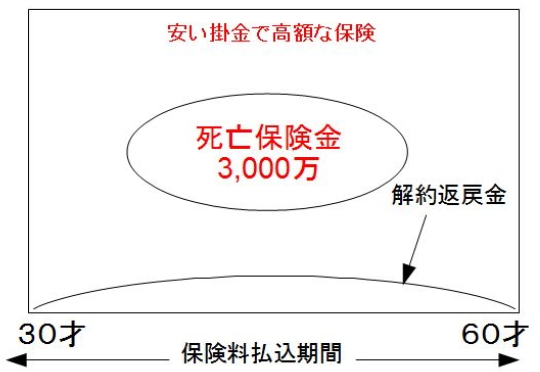

ここでは仮に30歳男性、死亡保険金(万一のときにもらえるお金)3,000万円、保険料払込期間30年(60歳までお金を払うということ)として図をつくっています。

上の図は定期タイプと呼ばれる保険を図で現したものです。

30歳から60歳までお金を払ってもしものときは3,000万円の保障があります。

円弧の部分は解約返戻金といってやめたら戻ってくるお金です。

これが最後には0になっています。ということは掛捨の保険ということになります。

ちなみに60歳で保険料払込が終わると保障も終わります。

この定期保険が使われるものでメジャーなものは団体信用保険です。

家を建てたことがある方はなじみがあると思いますが、これは一般的に住宅ローンを組んだ際に加入する保険です。

銀行さんは融資する際、とりっぱぐれはしたくありません。というか絶対しません。(笑)

借主に万一のことがあった場合住宅ローンの返済が滞る、もしくは返済されなくなります。

それを防ぐためにローン分の定期保険にはいってもらって万一の際には保険金でローン完済になるという仕組みです。

したがって、夫が家を建てました。

妻は専業主婦なのでローンは夫名義でかけました。夫が病気で亡くなったとすると、団体信用保険でローン完済。家は妻のものになりました。

といった感じになります。

これが定期タイプ。定期タイプの特徴は、一定期間、安く高額な保障が得られるところです。

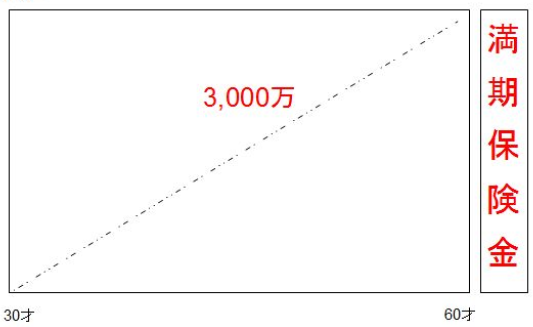

次は養老タイプです。図は定期タイプと似ていますね。

30歳から60歳までお金を払ってもしものときは3,000万円の保障があります。

点線部分は定期タイプでは円弧だった解約返戻金で、やめたら戻ってくるお金です。

ここまでは同じです。定期タイプと違うのは点線部分の解約返戻金がどんどん増えていくところです。

つまり養老タイプは積立の保険になります。

60歳になると満期保険金といって保険金額と同等額(ここでは約3,000万円+α)を受け取って保障は終わります。

養老タイプの主な例としては学資保険です。満期を子供の大学入学にあわせて200万円もらうという掛け方をします。

昨今の養老タイプは払い込んだ金額より満期保険金が少ないもの、つまり損をするものがありますのでご注意を。

一般的に養老タイプは学資保険などのように目的をもってお金を貯めるときに使われます。

〇年後までに〇円ためるといったときなどですね。

定期、養老に共通するのは共に60歳で保障が終わることです。

現在日本人の平均寿命は厚生労働省の発表によると、過去最高を更新し、男性81.41歳、女性87.45歳となっております。

現在の日本は世界一の長寿国といっても過言ではありません。

あくまで平均ですのではやく亡くなられる方もおられます。逆に100歳超えなんて方もおられます。

そんな日本人の保険が途中で保障がおわってしまう保険でいいのでしょうか?

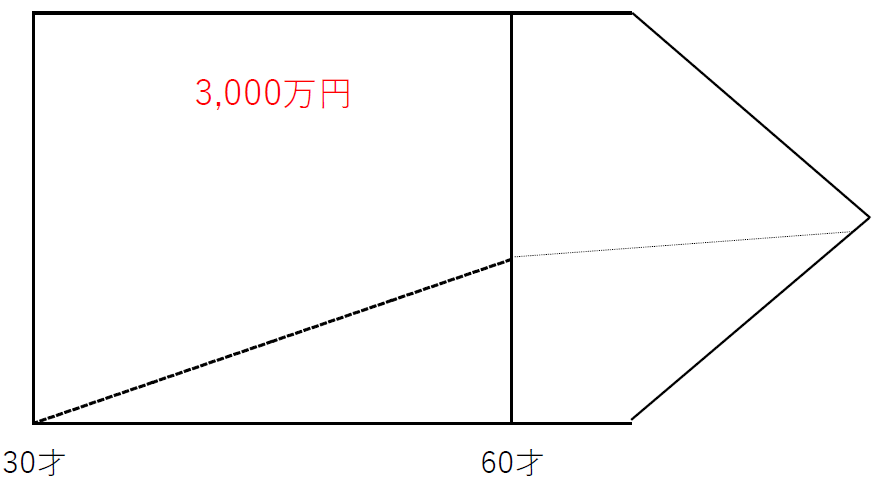

そこで生まれたのが最後の終身タイプです。

終身タイプはその名の通り身が終わるまで、つまり一生涯の保険になります。死ぬまで続くってことですね。

終身タイプは上の2つとは図が違い、矢印のような形になっています。(図が下手で申し訳ない)

これは生きていればずっと保障が続きますよ、という意味合いです。

終身タイプも当然30歳から60歳までお金を払ってもしものときは3,000万円の保障があります。

上2つと大きく違うのは60歳で払込が終わっても保障は続くというところです。

つまり30歳で亡くなっても、100歳で亡くなっても保険金額の3,000万円はもらえるということです。

さらに点線部分が上がっていくので積立の保険になります。

(養老と違い、貯まるのは3,000万円ではありません)

ここで図の60歳以降の点線部分に注目してください。払込が終わったはずなのに解約返戻金は増えていっています。

なぜか・・・答えは利率がついているからです。払い込みが終わっても解約返戻金に利率がついて長生きすればするほどお金が増えていきます。

現在日本の終身保険の利率は1~2%弱といわれています。

銀行の預金は・・?大体0.01~0.1%です。定期貯金で1%近くのものもまれにあります。

厳密にいうと返戻率であって金利とは異なりますが(返戻率を説明しようと思うと長くなるのでしませんが)、保険には預金金利を大きく上回るものが存在します。

さらに保険なので当然保障もあります。

解約返戻金は一部解約(100万円だけもらうなど)、年金形式で受取るなど、自由に使えます。必要な時に一部もらって残った部分に対しては生きている限り利率がついて増えていきます・・・

当然貯まったものを一気に受け取ることも可能です。

終身タイプは一生涯の保障、老後などの資金を貯めるときに役立ちます。

ちなみにいい商品だと60歳時点(払込終了時)に払い込んだ金額より増えます。当然ですが払い込む期間、払い込む金額が大きいほど解約返戻金の増える金額も大きくなります。

20代や30代、若めの方の場合60歳までで100万円近くプラスになったりする終身もあります。

ただし、途中でやめると損をします。自分に無理のない金額を設定することが大切ですね。

ステップ①「基本のまとめ」

3タイプが分かったところで一度保険に加入しておられる方は保険証券をみてみましょう。

定期ですか?養老ですか?終身ですか?

特約という文言がついている部分は祝金、生存給付金など以外は全て定期、つまり「掛捨」になります。

主契約は終身ですか?いくらの保障がついていますか?主契約部分にいくら払っていますか?

終身であれば主契約の部分が「積立の金額」になります。

3タイプを理解しただけで今まで訳のわからなかった保険証券の内容がおのずと見えてくるはずです。

保険会社は定期、養老、終身の3タイプを組み合わせて売り出しているのでわかりにくいですが意味が分かると簡単です。

組み合わせたものの一般的なものでは「定期付終身」、「定期付養老」などがあります。

これらは定期=掛捨と、終身・養老=積立を組み合わせたものです。

保険金額1,000万円のうち終身が900万円、定期が100万円だと保険料のほとんどが積立になります。逆に、定期900万円、終身100万円だとどうでしょうか?

これだとほとんどが掛捨てになります。

これで掛け方によってなぜお金が残るのか、なくなるのかお分かりになられたと思います。

ステップ②「自分に必要な保障は何かを考えよう」

ここで質問です。

保険とはなぜ必要なのでしょうか?何の為にかけるのですか?ほんとに必要ですか?

それをきちんとわからないまま保険に入ると大体は損をします。

例えば独身の30歳男性、親類はいません。この方が死亡保障3,000万円の保険に入る必要がありますか?

答えはNO。何の為の保障かわかりません。

この方が亡くなった際、3,000万円は誰が受け取るんでしょうか・・・

積立の為ならいいですが定期で入る必要はまったくないのです。

この男性にもし親がいたら・・・?そのときは葬式費用や車などのローン分くらいの保障があれば十分だと思います。

後は医療保険、がん保険があれば完璧です。

ちなみにもしこの男性に預金が1億円あれば積立の保険以外はいらないです。(生命保険のみでの話です。ここでは損害保険は考えません、損害保険は損害保険編をご覧ください。)

私がこの男性に保険を売れといわれたら積立の保険などで資金を増やすくらいしかお勧めすることがありません。

入院など何かがあっても預金で払えるからです。極論ですがお金があれば保険はいりません。

話がそれましたが保険はあくまで保険です。足りない分だけ補えられればいいのです。

それが無駄のない掛け方です。では基本的に何のためのものなのか?

基本的には子供の養育費、妻(配偶者)の余生のためです。

ここでは夫婦と子供1人の家族の夫の保険を考えてみましょう。

夫は30歳会社員(月収30万円)、妻は25歳専業主婦、子供は0歳。

2年前に家を建てました。ローン返済額は7万円です。

夫は子供が生まれたので保険が気になり始めました。

夫に万一のことがあったらいくらいるか計算してみましょう。

まず給料は30万円なので30万円が毎月どこからか入ってくれば夫が亡くなったとしても今までと同じ生活ができますね。

だからといって30万円必要でしょうか?

ここから差し引けるものがあります。

まず最初に思いつくのは夫の生活費です(笑)

夫はいなくなるわけですから夫の食費はもちろん携帯代、車の維持費、お酒やタバコ代などがいらなくなります。これが大体2~3割といわれています。

ここでは2割引きましょう。30万円×0.8=24万円

24万円になりました。

ほかに引けるものはないでしょうか?

夫は会社員ですから、社会保険+厚生年金に加入しています。子供が18歳(高校卒業の年)の3月までは国から遺族年金が大体10万円強でます。(年々変更されていくので要確認)

ではここで10万円引きましょう。24万円-10万円=14万円

14万円になりました(ちなみに自営業の方などで国民年金のみの方は大体6.5万円くらいになるかと思います)

もう引けるものはないでしょうか?まだあります。

住宅ローンは団体信用保険(定期保険の説明の際にでてきました)で完済されますのでローン返済額の7万円が引けます。

14万円-7万円=7万円

30万円から7万円までハードルが下がりました(大体こんな感じですがあくまで例です)

この7万円があれば今までどおりの生活が守られます。

では7万円をどうするか?奥さんが働いて7万円以上稼げば何の問題もありません。

この方に保険はいりませんでした。おしまい・・・と言いたいところですがそのときに奥さんが働ける状態かはわかりませんよね。

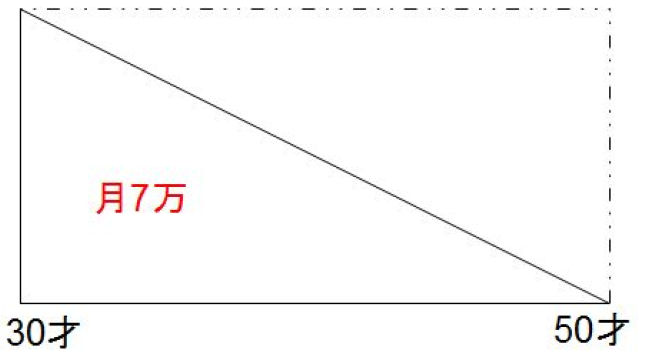

今回はそこをリスクとして考えていきます。ではこの月7万円もらえる保険に入ってリスクをつぶしておきましょう。

その保険は収入保障保険といいます。

この保険は定期タイプの仲間ですが最初の定期タイプと異なる点は、保障がどんどん小さくなっていくところです。

それゆえに普通の定期保険より安くなります。点線部分の保障もあれば定期保険と同じになりますね。

保障が小さくなっていいのか不安になられる方もいると思われます。

基本的には子供が成人か働き始めるまでの保障があればいいのではないか思います。

夫が生きていた場合、子の成人までにかかる生活費は30万円×12か月×20年=7,200万円になります。

ではずっと7200万円必要ですか?

仮に子供が15歳の時に夫が亡くなったとすると子供が成人するまでに必要な金額は

30万円×12か月×5年=1,800万円になります。

つまり15年分はすでに終わっているわけですからあと5年分しか必要なくなるのです。

なので保障が減っていく保険の方が都合がよく無駄もなくなります。

ちなみに30歳男性が月7万円の保障を20年間の際の保険料は約1,300円。もし20年でなく30年にしても約2,300円。

これくらいであればちょっとお酒やたばこを我慢するだけでも払えますよね。

これで万一の時の保障はOKですね。

次に心配なのは病気、ケガ・・・つまり入院です。入院にかかる費用は時に莫大になります。

しかし純粋な治療費については高額療養費制度というものがあり一般の方は

80,100円+(医療費-267,000円)×1%=実際払う金額

になります。

仮に治療費が100万円かかったとしましょう。上の公式にあてはめると

80,100円+(100万円-267,000円)×1%=87,430円

となります。つまり医療費が100万円でも実際は87,430円払えばいいのです。

ちなみに高額所得者等は大体15万円くらいが上限になります。

こうしてみていくと日本の制度って意外といいものですよね。

しかしご存じの方も多いと思いますが入院にかかる費用は治療費だけではありません。

食費もあればテレビなどの雑費、差額ベッド代など結構かかります。

ちなみに差額ベッド代とは5人部屋以上なら無料ですが4人部屋以下には料金が発生します。

つまり個室が1番高いってことですね。

この差額ベッド代が入院の時の1番の出費の要因にもなります。これらを含めた入院にかかる費用を全てまかなえる保険(実費払い)が損害保険会社の一部にあります。

損害保険編の最初に書きました代理店(お店)を選ぶポイントで損害保険会社も取り扱いしていることを条件にあげたのはここにも理由があったのです。

30歳男性の場合保険金額(何円まで入院費をみれるか)にもよりますが、

大体1,200円~2400円くらいになります。保険料が安すぎて月払いにできないこともあります。

これで入院にかかる費用はOK。ただしこの保険は大体が10年更新になります。

つまり10年後値段があがるのです。

ですから例えば保険金額50万円なら50万円の現金がもしもの時の貯金で用意できればこの保険はやめてもいいのです。

ちなみに更新したとして40歳男性の保険料は、

大体1,900円~2,800円です。そこまで抜群にはあがらないです。

なのでお金が貯まってもこれがあれば急な入院時に自費が必要ないので続けてもいいと思います。

ただ入院しなかったら掛け捨ての保険ですので全部無駄になります。それを加味して選択してください。ちなみにかなたは10年以上ずっと入ってますしいまのところ解約予定はありません。

※追記 実費払い保険だけでなく保険商品は年々かわっていきますので、最寄りの保険屋さんなどで相談、確認してください。

これで入院費はカバー出来ましたが入院している間の、給料不足分はどうしましょうか。

ここでよく聞く日額〇〇円の医療保険を活用します。

月の給料は30万円。

1か月入院したらどこから30万円もってきたらよいでしょうか・・・

まず夫は会社員で社会保険に加入していますので傷病手当金という保障がうけられます。

これは4日以上連続で休んだ場合に給料の2/3がもらえるというものです。

30万円-20万円(傷病手当金)=10万円

あと10万円です。ここで医療保険(よく聞く入院日額○○円ってやつです)を使いましょう。

10万円÷30日=3,333円

つまり日額3,333円の医療保険に入れば万事解決です。ただ日額3,000円から入れて内容もいいという会社は少なくみつけにくいので日額5,000円でもいいと思います。

となると1か月入院した場合傷病手当20万+日額5,000円×30日=35万円

となり給料よりも少し多くなってしまいましたがこれで給料の不足分もOKですね。

ちなみに自営業の方は傷病手当金はありませんので30万円まるまる必要になってきます。

その際は日額1万円の医療保険にすれば良いと思われます。

さらに足りない部分があるのなら損保商品の所得補償保険がお勧めです。こちらは入院だけでなく自宅療養など、働けなくなった際の補償があります。

医療保険はどこの会社も拮抗してきていますので安くていいところを代理店の方に聞きましょう。

医療保険にいるものは基本的には「日額5,000円、手術給付、先進医療費用特約」です。

これ以外は実費払いの保険で大半はカバーできるでしょう。ちなみにこの医療保険は大体2,3千円くらいであります。

30歳男性なら収入保障、入院実費払い、医療3点で約7,000円くらいです。

相談をよく受ける際、入院日額1万円~1万5千に入ってる人が多かったですが入院実費払保険や傷病手当金を加味して考えると大半の人は日額5,000円で十分です。

医療保険も掛け捨てなのでできるだけ安い方が良いかと思います。

最近は5年ごとに「お祝い給付金付」(入院しなかった場合にもらえます)の医療保険も流行っていますが、その分保険料もあがるので、お好みで欲しい人は付けたらいいかなって感じですかね。

お祝い給付金部分の保険料は積立になるので大体損はないです。

個人的にはいらないと思ってますが。

自分の貯蓄や、国の制度等よく計算して設定しましょう。

これで一般的に必要と思う保険は終わりです。

欲を言えばあとはがん保険ですかね。現在日本では2人に1人は「がん」になると言われています。

ここをリスクと考えるならばがん保険は加入した方が良いでしょう。

がん保険はがん診断給付金があればいいと思います。

このがん診断給付金とはがんと診断された時に100万円と設定していれば100万円がもらえます。

入院は?通院は?と思われるでしょうが入院10,000万円をつけたとして100万円もらおうと思ったら100日入院しないといけません。

昨今のがんの治療はほとんど入院は長引きません(末期であれば話はべつですが・・・)

入院を付けるなら診断金の金額を増やしたほうがいいでしょう。

次は通院ですが最近のがん治療は放射線治療や抗がん剤治療といって通院によるものが比較的多くなってきています。

この話を聞かれたことのある方は多いと思います。

しかしこれも入院の時と同じようにがんと診断された時にポンっと100万円や200万円もらって治療費にしていった方がいいのではないかと私は考えます。

このお金は余れば自分のものですし使い道は自由です。

余談ですが、以前自分はがん家系だから絶対がんになると言われていた方はがん診断金を500万円にして契約していました。

その後は「これでがんへの不安が少なくなった」と言われていました。保険のおかげでがんという不安要素が少しでも軽減されたことを目の当たりにした時は保険ってすばらしいものだと感じました。

ちなみにその方は現時点で健康体そのものでがんにはなってません(笑)

不安が少なくなったことも影響しているのかもしれません。

がん保険も30歳男性なら大体2,000円で入れます。

ここでひとつ気をつけることがあります。

このがん診断金は保険会社によって支払いが変わります。

1回がん診断金を受け取るとその後は保障がなくなるもの、5年に1回何度でも受け取れるもの、2年に1回何度でも受け取れるものなど・・・

昔はがんになったら終わりだというイメージがありましたが今はがんは治る病気です。ならば何回も受け取れるがん保険を選びたいですよね。

ここは要注意です。

4点でおよそ10,000円で終わりです(月の実質負担。年払いのもの月計算にして紹介してあります)

しかし注意すべき点はこれらは全て「掛捨て」ということです。

よってお金がある程度たまってきたら「入院実費払いはやめてもいい」かもしれません。

死亡も入院もがんもなければこの10,000円の負担は全て無駄になります。

※ちなみに医療保険、がん保険は保険期間終身、保険料払込期間も終身で計算した値段になります。つまり保障は一生涯、保険料を払うのも一生涯のものになります。更新がないので保険料は変わりません。

もちろん保険料払込期間を短くして払い済みにすることもできます。例えば保険料払込期間を65歳までにすると終身払いよりも月々の保険料は高くなりますが65歳以降はお金を払わずに保障は受けられる状態になりま

す。

どちらがいいのかは人それぞれですが、医療保険などは今後もっといい商品がでれば見直しする可能性があります。そうなった時に65歳まで払い込むといった有期払いだったらどうでしょう?

払い込みが終わっていれば新しい保険を上乗せするだけで解決ですが、もし払い込みが終わってなかった場合は新しい内容のいい保険にかけかえますよね?

すると終身払いより多めに支払っていた保険料は無駄になります。

見直しが必要なければ有期払いもいいと思うのですが私個人としましては終身払いのほうが融通がきくのでは、と考えております。

ここは先程も書いたとおり個人の考え方や好みなので参考までに。

余裕があれば死亡保障は終身保険で積立しながらというのが理想だと思います。

そこはそれぞれの家庭の財布事情や考え方があると思います。保険はよく考えてご加入ください。

ここまでの収入保障、入院代実費、医療、がんで最低限のリスクはカバーできたと思われます。

病気やケガでの通院はどうするのと思われる方もいるでしょう。

しかしよく考えてみてください。通院が月に5回や10回あったとしてそれで生活が壊れるでしょうか?

答えはNOだと思います。

ないかもしれないリスクにお金をつぎ込むくらいなら貯金をしていたほうがいいと思いませんか?

仮に何かあった時のためのお金(緊急予備資金)が100万円でもあれば掛捨ての商品でカバーするより何かあった時はこの100万円を取り崩すほうがいいと思いませんか?

当然何もなければ出費はないうえ、貯金もそのままですし。

お金は大切なものです。無駄にしてはいけません。

しかしよくケガをする人、小さなお子さんでしたら傷害保険でケガの通院はあればいいかもしれませんね。

逆にケガをすることがない人が月1,000円の傷害保険を安いからといって入ってもあまり意味はないように思えます。

そこは家庭や自分の状況をしっかり考えて必要なら入ればいいと思います。

ステップ③ 「積立保険の活用法」

最後に積立保険(ここでは終身保険を例とします)の活用方法を紹介させていただこうと思います。

先程なぜ保険が必要かというと子供の養育費と妻の余生だというお話をさせていただきました。

ここでは妻(と夫)の余生のカバーリングをしていきたいと思います。

ここでいう余生とは夫が死んだあとの妻の生活といった意味合いもありますが、老後に焦点をあてて考えていきます。

昔の日本は終身雇用で退職後は年金暮らしという考えが普通でしたしそれで問題はありませんでした。

しかし近年このような考えでは退職後の生活は厳しいものになると考えられます。(老後2000万問題表立ってますしね)

まず当然ながら終身雇用の概念は今の社会ではあまり通用しません。

転職やリストラなどよく耳にされると思います。かなたも色々な仕事?をしました。

大企業などに勤められている方や公務員の方は比較的転職などは少なく定年までそこで働き続けることができるかもしれませんね。

何事も例外はありますが・・・

年金どころか仕事がなく困っている方も多いことは事実です。それに加え、年金は将来もらえるかどうかもわからない、という話もよく耳にします。

まずここで年金制度について少し詳しく見てみましょう。

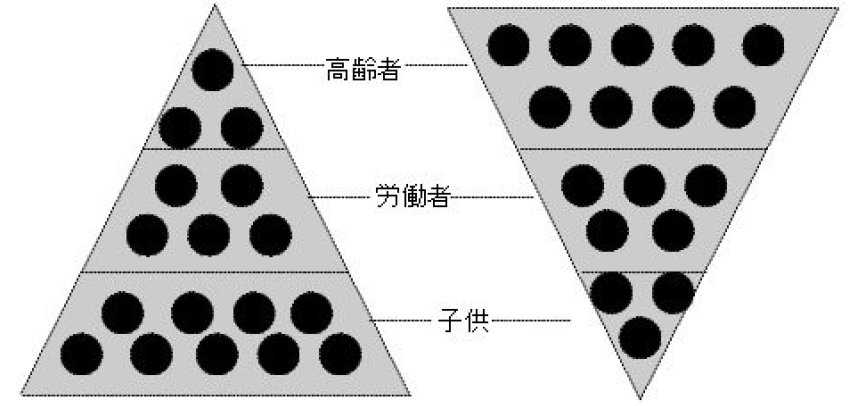

この2つの三角形は人口ピラミッドと呼ばれるものです。左が昔の人口ピラミッド(年金制度ができたときのものです)右が近年の人口ピラミッドになります。

まず左の年金制度ができたころの人口ピラミッドにご注目ください。

上が高齢者、真ん中が労働者、下が子供たちになります。

日本の年金制度は、現役世代、つまり労働者の保険料負担で高齢者の年金給付に必要な費用を賄うという世代間扶養の考えを基本に運営されています(賦課方式と呼ばれています)

つまり昔の人口ピラミッドで見てみると労働者何人かで高齢者を一人支えていました。

そしてその後に控えるたくさんの子供たち・・・昔は5人兄弟などはざらでした。

私の親類には11人兄弟という方までおられます。一見安全そうな制度です。

ではこの大勢の兄弟たちはたくさんの子供を作っているのでしょうか?その子供たちは?

さらに医療の進歩によって日本人の平均寿命は人生50年と言われていた時代はとうに過ぎ去り80歳越えとなっております。

つまり年金をもらえる方がどんどん増えていくことは想像できると思います。

そこで右の人口ピラミッドへと以降していったのです。

高齢者の数が増え、労働者は減り、子供たちも減り・・・いわゆる少子高齢化となりました。

昨今ではそれすら上回る「超」高齢化とか言われたりもします。

しかし年金制度は変わっていませんから相も変わらず世代間扶養の賦課方式です。

ということは、この人口ピラミッドでみると労働者1人で高齢者2~3人を支えることになるのです。

これでは労働者の負担は大変なものになります。加えて転職やリストラなども多い・・・

その結果、もらえるかわからない年金なんて払いたくないという若い人を増やしてしまっているのです。

年金のもらえる額は年々少なくなり、払う額は上がっていく・・・

さらに初期は60歳からの支給が65歳からになったり、今後68歳や、70歳支給になると言われていたり、これでは年金に期待はできません。

しかし国に文句を言ってもどうにもなりませんので老後の資金は自分で貯めることが必要になるのです。

積立ニーサ等もありますが今回は保険の活用法を紹介します。

そこで終身保険を使います。

終身保険の特徴を軽くおさらいしますと、

- 保障が一生涯続く

- 積立

- 保険料払込が終わったあとも解約返戻金は増えていく

というものでした。

死んだ時は妻に保険金が入り、長生きした場合は増えたお金を取り崩しながら生活をしていく。

この保険はきっとあなたの老後を充実させるお手伝いができるのではないのでしょうか。

しかしこの終身保険も保険会社によってさまざまなものがあります。

ここでお勧めなのが利率変動型低解約返戻金型終身保険です。

この名前だけ見ると「なんじゃこりゃっ」となると思いますが簡単にいうと、利率変動型は利率が変わって低解約返戻金型は解約返戻金が少ないということです。

これだけだと悪いもののように読み取れますので詳しく説明しましょう。

まず利率変動型です。

例えば利率が1.5%の利率変動型終身保険があるとします。

普通でしたらずっと利率は1.5%ですよね。しかしこの利率変動型が加わることで簡単にいうと世の中の景気がよくなり金利が上がった際に保険の利率も一緒に上がるというものなのです。

つまりインフレに対応できるのです。

「下がった時はどうなるんだ」と思われますよね。ご安心ください。

下がった時でも最低1.5%は保証されます。

メリットはありますがデメリットは特にありません(と私は思っています)

次に低解約返戻金型です。

こちらは払込が終わるまで解約返戻金が少ないというものです。

払込が終わるまでは100万円払っても70万円くらいしか戻ってこないという感じです。

大体3割引くらいになります。その代わりに払込が終わってから大きく増えるのです。

払い込み終了後に100万円が120万だとか130万円になるイメージですね。

こちらの方が普通の終身保険より払込終了後の解約返戻金の増え方が多くなります。

デメリットは払込終了前に解約すると損をするというところです。

なので保険料は無理なく払える金額にすることが大切になります。

ちなみに私はこの2つを兼ね備えた終身保険に加入しています。

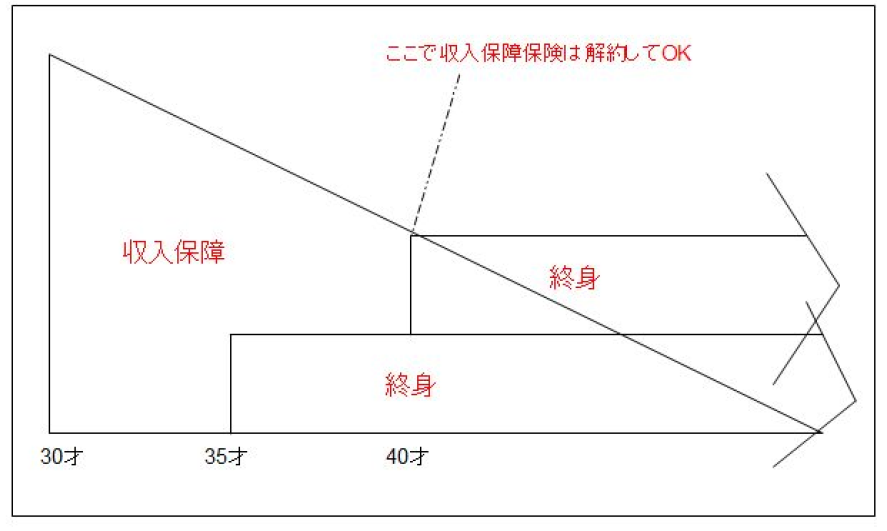

この終身保険の額が大きくなってくれば収入保障保険はやめましょう。収入保障保険は比較的保険料は安くなりますが掛捨てには変わりありません。

掛捨てはできるだけしないのが保険で損をしないコツですから終身保険の保険金額が大きくなって収入保障の金額、例えば月5万円を20年間の収入保障保険にはいっていたら、

5万円×12か月×20年=1,200万円

終身保険が1,200万円分を超えれば収入保障保険はなくてもいいという風に考えることができますよね。

つまり最初は収入保障保険でリスクをカバーします。

お金に余裕ができればその都度終身保険で積立をしながら死亡保障をとっていきます。

終身保険を何個も積み重ねて収入保障の保障金額を上回れば解約、という形が理想だと思います。

図にするとこのようになります。

逆に収入保障は安いからやめずにとっておいたら残された家族への保障が手厚くなりますので残しておくという選択肢も有りかもしれません。

そこは人それぞれですから自分の良いように選択していくことが大切です。

さらにもうひとつ、この終身保険は昨今では学資保険としても活用できます。

昔は学資保険(養老保険)の利率が良く、100万円預けたら200万円になって返ってくるようなものばかりでした。しかし今は利率も悪くマイナスになるものもしばしば・・・

ここで少し学資保険の説明をしましょう。

学資保険は子供の大学入学資金などのためにかけるものですね。

たしかにその為のお金はもし大学に進学しなくてもかわいいお子さんのために準備してあげたいですよね。

学資保険は基本的に親が子供に保険をかけます。では親にもしものことがあった場合にどうなるんでしょうか?

その時はその後の保険料は払わずに保障(大学入学時に200万円など)はそのまま受けられるようになります。

そして子供に万一のことがあった場合は死亡保険金が支払われます。

一見いいように思えますが親が亡くなった場合、保険料を払わなくていいというだけで亡くなった時点では何も保障はありません。

さらに大切なお子さんが亡くなった時の死亡保険金、これって必要なのでしょうか?

自分がお金を出して手間隙かけて育てているかわいい子供が亡くなった時に200万円が入ってきて何になるんでしょうか?

子供がいなくなったら養育費なども必要なくなります。

悲しいことですが生活には余裕が生まれるはずです。

むしろ親が亡くなった時に死亡保険金が必要なのではないでしょうか?

そこで終身保険を使って学資保険にしてしまうのです。

子供の大学入学にあわせて払込期間を考えていきます。

子供が0歳であれば普通にいけば18年後に大学生になります。

なので18年間払込むことにすればいいと思われがちですが違います。

終身保険はおけばおくほど増えるものですから15年で払込みを終わらせて残り3年で少しでも資金を増やしておく、というのが正しい、賢い活用法だと私は考えます。

子供が3歳であれば15年後に大学入学ですから10~13年間払込といった形にするとよいでしょう。

もしも大学入学のときに祖父母からのお祝いをもらったり、子供が大学にいかなくて使わなかった、貯金でまかなえたといった場合はおけばおくほど増えますしもしものときの保障も一生涯あるわけですから終身保険さま

さまではないでしょうか。

ただし払い込みが10年で資金が増えるものが、入りたいと思ったときにあるかは分かりません。

保険商品は時代に合わせて日々変わっていくものです。

ここでは終身保険を例に挙げましたが最近では終身より利率が高い定期保険で解約返戻金をためるものがありますし、終身保険にも種類が色々あって、基本的には円で払って円で運用するのですが外貨で運用するもの、株で運用するもの(変額保険)等様々有ります。

こんな情報って普通に生きていて入ってくるものではないですよね?

だから信用できる代理店や保険販売人を見つけておかないといけないのです。

個人的には保険の見直しを謳う店よりとりあえずFP(ファイナンシャルプランナー)に相談してみることを推奨します。

最後に

ここまで紹介させていただきました保険の値段など、入り方は健康状態に問題のない方の場合です。

保険には加入の際に「告知」という健康状態を保険会社に伝える義務があります。

ここで嘘を書いてしまうと後々保険金請求したときに支払われなかったり、契約解除されることがあります。

もし何か病気があったとしてもありのまま書くことが大切です。

では持病などがある人はどうするか、答えは「引受基準緩和型」の保険です。

これは一般の保険より健康状態の基準がゆるい(入りやすい)保険です。

そのかわりに値段が少し高くなりさらに加入後1年は保険金額の半分しか支払われません(医療保険の場合、入院日額5,000円の契約なら最初の1年は日額2,500円、それ以降は5,000円になります)

この「引受基準緩和型」は昔はすごく値段が高かったのですが、医療保険の改革があり、値段も下がり内容もいいものがでてきました。

今まで保険をあきらめていた方も病気や最近の健康状態によって加入できるかもしれません。

ぜひ一度ご確認を。

ではこの「引受基準緩和型」にも加入できない方はどうするか・・・

大切なのは保険に入ることでなくお金を貯めることです。

リスクをカバーすることは大切だとは思いますが加入できないからといって絶望することは何もありません。

普通の人が保険料を払っている分貯金や運用などにまわせる、と考えましょう。

この考え方は健康な人にも必要だと思います。

いるものはいる、いらないものはいらない、余ったお金は貯金、運用する。

これによってあなたの老後の資金が大きく変わります。

そしてもうひとつ、裏技的な方法なんですが、日本の保険に加入できなかったとしても海外の保険は入れる可能性はあります。

海外の保険は日本の保険とは基準が異なりますので日本では加入できなかったが海外では加入できたということもあります。

しかし逆に日本で加入できたが海外の保険は加入できなかった、ということもあります。

そして海外の保険には日本では考えられないような利回りの商品もあります。

大分前の話になるんですが利回り11.2%っていう商品があり驚愕したことをよく覚えています。

その時はお金が無くて入れませんでしたが。。。今思うとご飯抜きにしてでも入ればよかったと思います(笑)

いたるところでグローバル化が進んでいる昨今、保険もグローバル化して考えるのもありかもしれません。

ただ、日本と海外の保険を扱っている保険屋さんはほとんどいませんし、海外の保険専門の企業さんもいらっしゃいますが良し悪しの判断は日本の保険屋さんの数十倍難しいので注意。

長くなりましたがこれにて終了とさせていただきます。

いかがでしたでしょうか。少しはお役に立てたでしょうか。

ここで言ったとおりの保険に入る必要はまったくありません。

皆さんの保険加入の際の手助けに少しでもなれば嬉しい限りです。

あとは皆さん一人一人が本気で自分にあった保険を探していこうという気持ちが大切だと思います。

この文章には私個人の考えや思いも多く入っています。

もしこの情報によって不利益が生じたとしても一切責任は負いませんことを承知ください。

あなたが保険で損をしないことを心から祈っております。

2021/7/21加筆修正しました。

ブログランキング参加してみました↓を押してもらえるとやる気がみなぎります(かなたの)

こんな感じで事業計画書の書き方等も書いてます。興味があればご覧ください。

個人的な考えや役立たないかもしれない日記のようなものもあります(笑)